工资理财怎么分配合理 每月工资理财分配比例4321法则

|

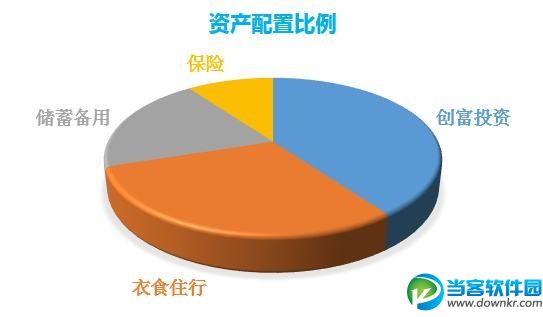

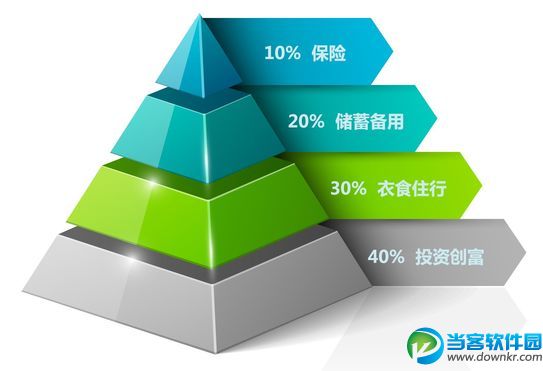

大多数人每月的工资都是比较固定的,但是死工资应该活理财啊,当客下载站今天要为大家详细介绍工资理财怎么分配合理,了解一下4321理财法则,希望对您有帮助。 4321理财法则是什么 即资产配置方面采40%投资、30%生活开销、20%储蓄备用、10%保险,并且采取恒定混合型策略,即某种资产价格上涨后,减少这类资产总额,将其平均分配在余下的资产中,使之恒定保持一个4321的比例。 一个普通家庭用到的理财收入规划的定律,建立理财规划最基本的认识。根据长期的理财实践,对于中高收入家庭,人们总结了一个经验规则,来简单易行地规划家庭收入即是4321定律。 首先明确4321定律到底如何分配。4321定律是指家庭收入较理想的分配方式:将总收入分成4份,40%用于供房及其他项目的投资,30%用于家庭生活开支,20%用于存款,作为基本保障和应急金,10%用于保险。 4321定律指家庭收入较理想的分配方式是:将总收入分成4份,40%用于供房及其他项目的投资,30%用于家庭生活开支,20%用于存款,作为基本保障和应急金,10%用于保险。 定律一:40%房贷和投资 31定律:每月房贷还款数不宜超总收入1/3 例如,家庭月收入为10000元,月供数额的上限最好为3333元,一旦超过这个标准,家庭资产比例结构发生变化,面对突发状况(疾病、失业、有孩子等等)的应变能力会有所下降,生活质量也会受到严重影响。 如果按照31定律设置承受范围内的房贷价钱,有助于小家庭保持稳定的财产状况。 80法则:投资于股票和股票型基金的比例=80-自己的年龄 比如你今年30岁,那么根据这个法则,你投资于股票和股票型基金的比例不能超过50%,假设个人资产为100万元,那么最多只能拿出50万元投资于股票或股票型基金,超过这个比例就等于超过了自身的风险承受能力,不利于财务健康。 定律二:30%家庭生活开支 发工资前先做好下个月的花销预算 也就是说,先把储蓄的钱扣除,剩下的才是你能花的钱,做好预算的同时也要抑制不理性消费,把消费控制在一定范围内 定律三:20%银行存款 3-6个月的基本生活费,比如每个月生活开支2000元,房贷每月2000元,那么应急基金为4000x3~4000x6,即12,000~24,000元,存银行,或者放到那种随存随取的比较稳定的理财产品里。 您可能想了解:安全的手机投资理财app 定律四:10%保险 大多数情况下由社保来实现。如果是自由职业者或全职太太,应该在缴足社保的前提下适当配置商业保险。 双10定律是一个关于家庭保险投资的比例设置,指的是保险额度不要超过家庭收入的10倍,以及家庭总保费支出应占家庭年收入10%为宜。 比如一个年收入10万的白领,她的寿险保障总额度可简单界定在100万元以下,在能力范围内可买足100万元额度,能力有限就可以减半。而保费支出的恰当比重应为家庭年收入的10%,与4321定律的财产配置结构也相互吻合。 记住双10定律有利于我们合理进行保险的配置,一方面是保费支出不要超出能力范围以外,有助于帮助我们规划合理的保费限额;另一方面是衡量选择的保险产品是否合理,简单的标准就是判断其保障数额是否达到保费支出的100倍以上。 4321法则并非人人适用 以应届毕业生为例,平均月收入4000 元。如果根据“4321 法则”来进行财务规划,那么每月的开支应不高于1200 元,并且有400元用于购买保险。 因为本来收入就不高,房租就要花费至少1000 元,再加上饮食、购物,每月花销至少2000 元,无论如何都没法控制在1200 元以内。另外说到保险,应届生连积蓄都没有,更没有闲钱买保险。“4321 法则”听来很有道理,但也不是人人适用。 每个家庭的实际情况各不相同,不同的人生阶段也有不同的投资需求,在配置时应该因人而异,不能生搬硬套。很多人在做理财规划时,都直接套用“4321 法则”,忽略了不同家庭间的差异,最终效果可能并不理想。 举个简单的例子,假如一个中产家庭年收入100 万元,那么根据“4321 法则”,需要把收入的20%,即20 万元放在银行做存款以备不时之需,而每年要花费10 万元保费购买保险,这样的安排显然是不合理的。 对高收入家庭来说,虽然需要准备应急储备金,但占收入的比重不需要达到20%那么多。在做保险规划时,也要根据家庭实际情况考虑。 我们都知道,保险是为了给自己一份保障,如果家庭已有资产完全可以覆盖身故、疾病、养老带来的忧患,那就不需要花费那么多在保费上。 同样,对刚刚踏入社会的年轻人来说,三四千元的月收入中仅仅只花费30%作为日常开支显然不够,仅仅是房租这一项可能就占到收入的20% ~40% 。这时,再要求收入中的10%用来买保险就太异想天开了。 已经退休的养老族已经经过了财富积累的阶段,步入了享受财富的阶段,这时退休收入和积蓄大部分都用于日常生活、旅游、医疗等方面,可能40%的收入用于投资,老年人会心有余而力不足。在买保险方面,因为年龄偏大,费率相对较高,也不合适。 总结来说,“4321 法则”是为了给大家一个资产配置的参考,做数学题有标准答案,理财却不是这样。理财更像是阅读理解,只要能够达到自己的理财目的,不论使用哪种配置方式都是正确的。 建议 作为工薪族,小编认为可以按照“三步走”的方式来配置自己的家庭资产: 首先,留好3~6个月的生活必要开销,配置在现金类产品,其实大可不必存银行活期,各种宝宝类理财产品不仅收益高于银行存款,而且可以应用于各种场景,更加便捷; 其次,按照“人身意外-重大疾病-子女教育-养老年金”的顺序,利用保险产品搭建家庭的资产风险防护层; 最后,再根据自身的风险承受能力,利用固定收益类、权益类以及另类产品相搭配的方式进行收益层的投资。 |